社会を良くするインパクト投資の在り方

2015年、SDGsの策定やパリ協定の合意などにより世界的に環境・社会課題が意識されるようになったことで、「インパクト投資」への注目が高まっています。“インパクト”とは、「事業活動の結果として生じた社会的・環境的なアウトカム」のことを指します。K-NICでは2021年10月1日、インパクト投資について第一線で活躍するケイスリー株式会社の幸地正樹氏にお話を伺いました。簡単に概要をまとめましたので、気軽にお読みください!

起業家プロフィール

ケイスリー株式会社

URL: https://www.k-three.org/

幸地 正樹氏/代表取締役社長

ソーシャル・インパクト・ボンド等の成果連動型委託契約や社会的インパクト・マネジメントなど、成果向上に向けた手法の研究・導入支援を行うケイスリー株式会社を2016年に設立。

ケイスリー創業以前は、PwCコンサルティング合同会社にて主に中央省庁や地方自治体など官公庁に対する戦略策定支援、予算評価や事業者選定支援、PMO支援等の業務に10年従事。

琉球大学非常勤講師。沖縄県那覇市出身。

目次

・インパクト投資とは

・なぜ今インパクト投資なのか

・インパクト会計(インパクト資本主義)の動き

・日本における状況

・国内事例

・インパクト投資の今後と課題

・スタートアップのインパクト投資への向き合い方

・参考

インパクト投資とは

「社会面・環境面での課題解決を図るとともに、経済的な利益を追求する投資活動」 = リスク&リターン “+ インパクト”

これまでの投資は、経済的な利益とリスクを計測し、リスクとリターンのバランスを見て行うものでしたが、インパクト投資は“インパクト”を投資の軸に加えて行うものです。このインパクトとは「社会課題の解決にどれだけ寄与したか」ということを表しています。

では従来の投資と具体的に何が違うのでしょうか。以下は投資家から見た違いです。

・インパクトを生み出す明確なコミットメントがあるか

・投資前に事業を通して創出されるインパクトを特定しているか(ポジティブ・ネガティブ)

・投資期間中にインパクトを測定しているか

投資前から、その投資にどんなインパクトがあるかを計測しているかどうか、また投資期間中にどんな/どのくらいのインパクトが創出されたかを測定しているかという点で従来の投資とは異なります。

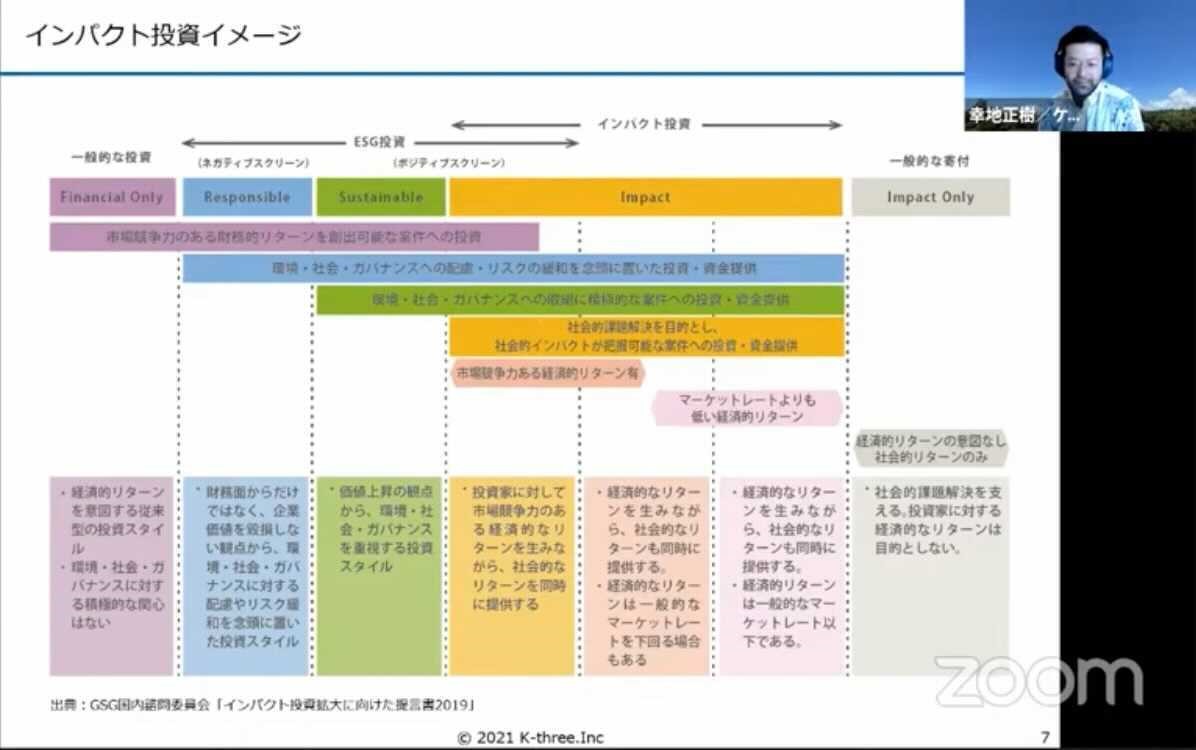

(図1)インパクト投資イメージ

上記表の一番左に一般的な投資がありますが、その対局に寄付があります。経済的なリターンの最大化を目指すのを「一般的な投資」と呼ぶのに対して、インパクト投資は経済的なリターンと共に社会的課題へのインパクトの最大化を目指すものです。

経済的なリターンと社会的なリターン両方を追うインパクト投資はその間に位置しますが、インパクト投資にもグラデーションがあります。

経済的リターンと同等のインパクトを求める投資、市場よりも低い経済的リターンでもいいから社会的インパクトを求める投資もあります。

なぜ今インパクト投資なのか

ではなぜ今インパクトを求める人が増えてきているのでしょうか。その根底にはリスク・リターンの2次元で評価される資本主義に対する危機感があります。2000年代にリーマンショックが起こり、このままの資本主義を続けて世の中が良くなっていくのかという疑問を持つ人が増えました。

また、現在はグローバル化により情報や人、モノが世界で繋がる一方で貧困・教育・高齢化・気候変動等巨大で複雑な問題が深刻さを増しています。行政や非営利団体だけでなく社会全体での対応とイノベーションが必要です。複雑な課題に立ち向かう手段としてインパクト投資が求められ始めています。

次に、現在インパクト投資がグローバルにおいてどのような市場になっているかを見ていきます。

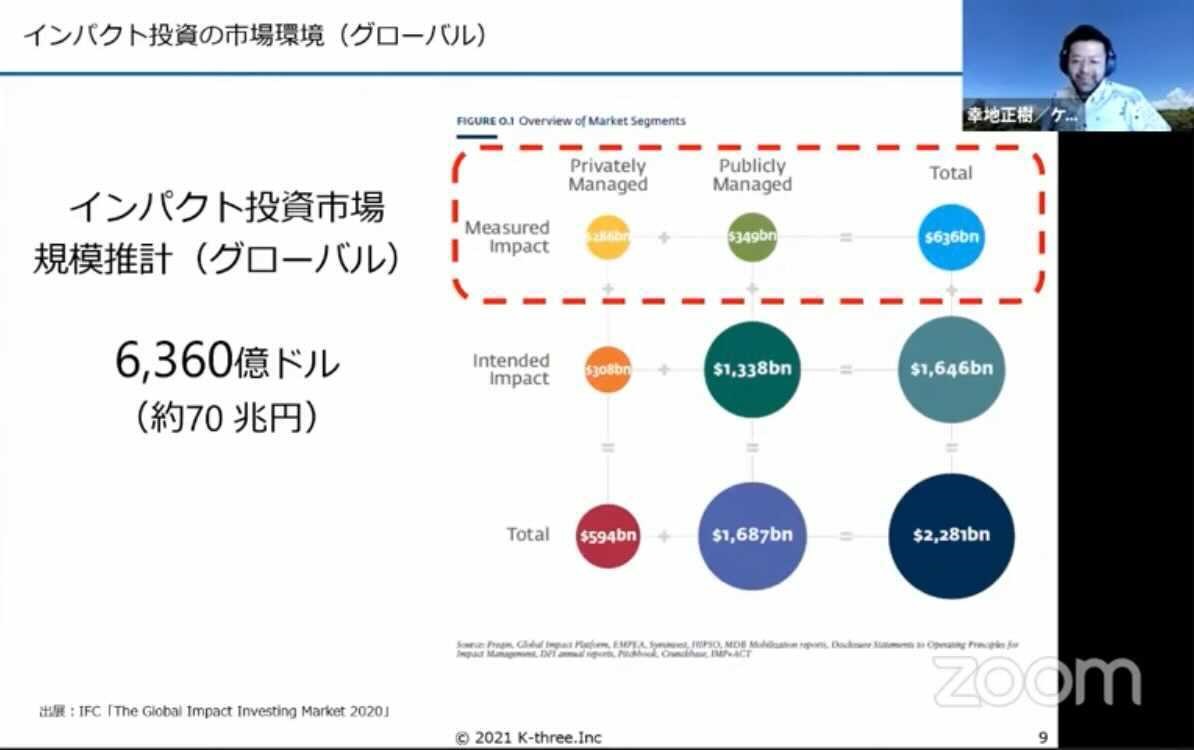

(図2)インパクト投資の市場環境(グローバル)

図2は世界銀行グループのIFCが出している調査結果です。インパクト投資の市場規模はグローバルで約70兆円あります。

2016年にゴールドマンサックスは2020年のインパクト投資の市場規模が20兆円になると推計していましたが、それを大きく上回る現状となりました。

インパクト会計(インパクト資本主義)の動き

もう一つ新しい動きとして、“インパクト会計(インパクト資本主義)”が出てきています。

現在は決算書にその年度の利益を載せていますが、これからは会計基準にインパクトを加えていこうというムーブメントです。その会社が成長しGDPを上げても、環境に負荷をかけて、社会問題の悪化に繋がっていたらそれはいいのか、という問題意識から始まっています。

日本における状況

日本はどういう状況なのでしょうか。

日本では2014年頃にインパクト投資を広げていく動きが始まっています。

政府(金融庁・環境庁・経済産業省など)がインパクト投資の研究会を開き、インパクト投資の制度をどのように整備するか、企業としての心構えや投資家が留意する点などを議論し、政府として後押しするために動いています。

また、大手金融機関が続々とインパクト投資に参入してきています。三菱UFJ銀行がIFCインパクト投資の運用原則に邦銀で初めて署名したり、日本生命保険が3年間で300億円規模のインパクト投資を計画していたりします。大手企業の動きは影響が大きいので、これからどんどんインパクト投資が社会に普及していくでしょう。

その反面、インパクト・ウォッシングが懸念されています。“インパクト投資”といえば全てがインパクト投資扱いされてしまうのではないかという懸念です。インパクト投資は第三者が認定するものではないため、マーケティングに“インパクト投資”という名称をつければなんでも注目度が高まり投資が集まってしまう可能性があるため、インパクト・ウォッシングの対策も議論され始めています。

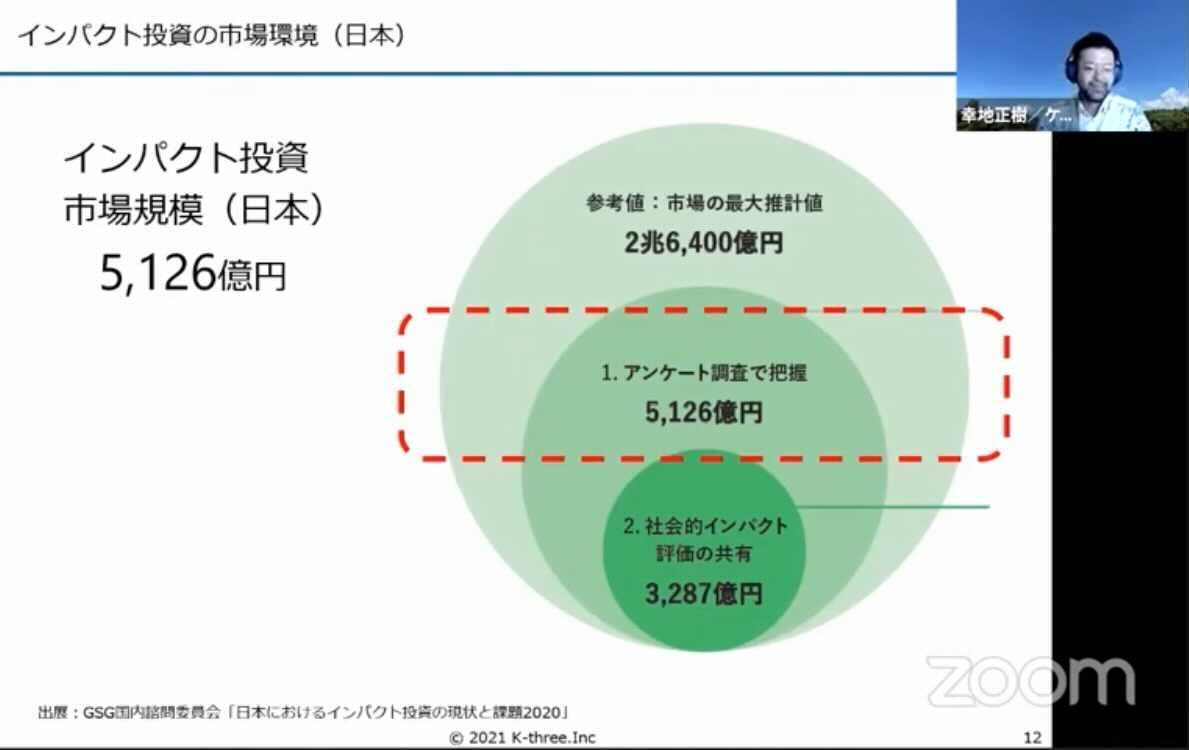

(図3)インパクト投資の市場環境(日本)

図3はGSGの日本支社が出している結果です。日本におけるインパクト投資の市場規模は5,126億円です。これはアンケートの結果のため確度の高い情報です。

実際に日本は2016年に300億円強だったため4年間で10倍以上に大きく成長しています。グローバルと比べると小規模ですが、成長率は高いので今後ますますの拡大が見込めます。

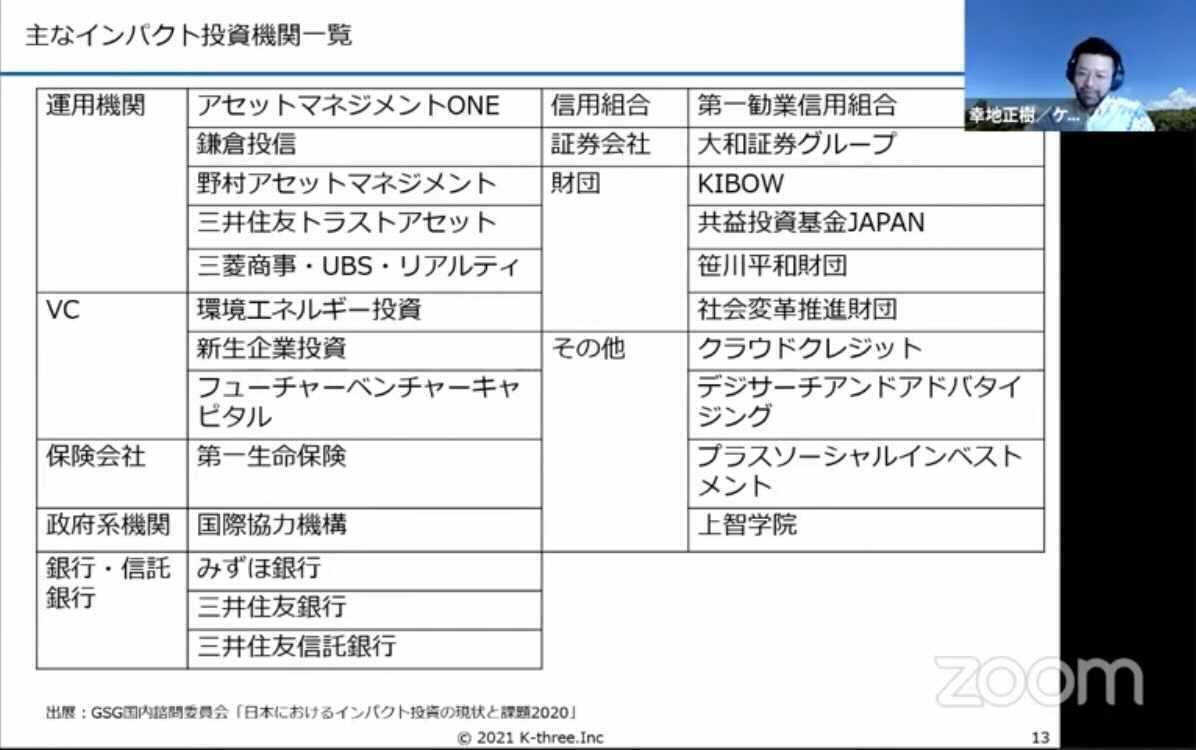

(図4)主なインパクト投資期間一覧

これはアンケートを元に出した結果ですが、現時点では運用機関や保険会社のような大きい機関はもちろん、VCや財団もインパクト投資を始めています。一般的な投資を行なっているVや元々非営利の投資を行なっていた財団さが更にインパクトを求めているという点が特徴的です。

国内事例

次に事例をご紹介させていただきます。

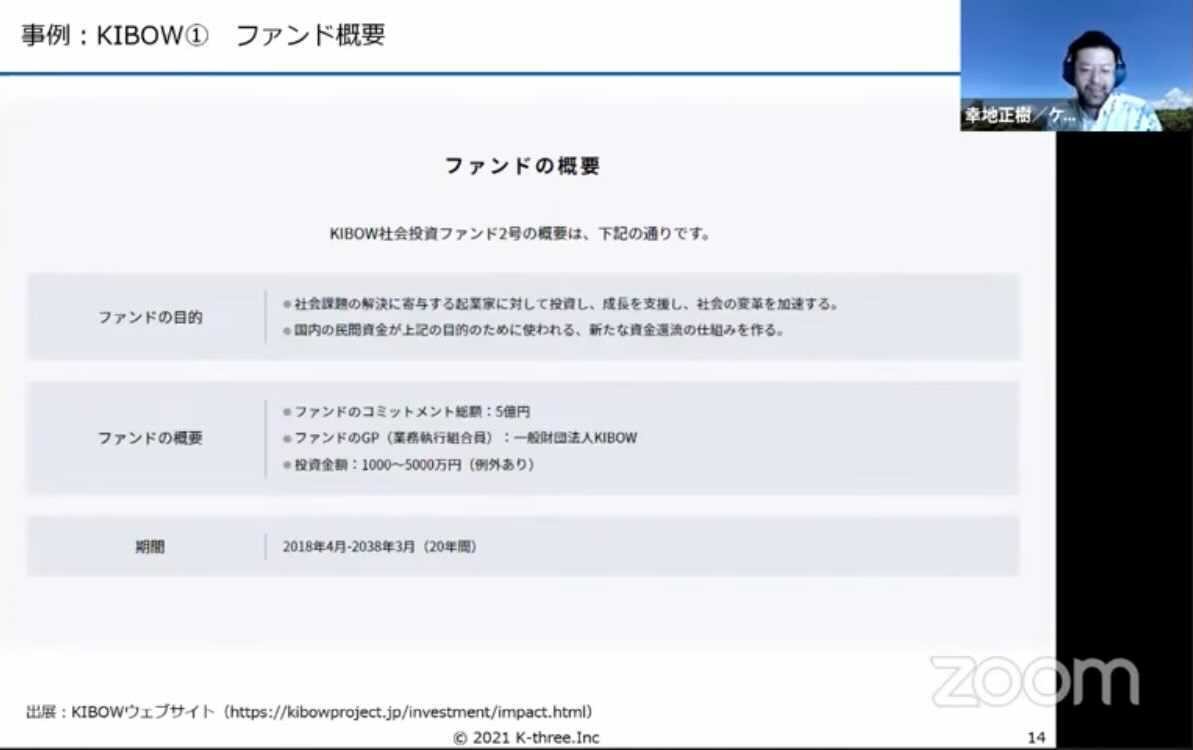

(図5)KIBOW① ファンド概要

まず国内の代表的なものとして取り上げたいのがKIBOW社会投資です。KIBOWの特徴は一般的な投資の設定期間は10年間であるのに対し、設定期間が20年であるということです。目的も社会課題の解決に寄与する起業家に対して投資するということを明記しています。社旗課題の解決にコミットすると、売上と課題解決の2つを追うことになるため成果が出るまで時間がかかります。そのため期間を長めに設定しています。

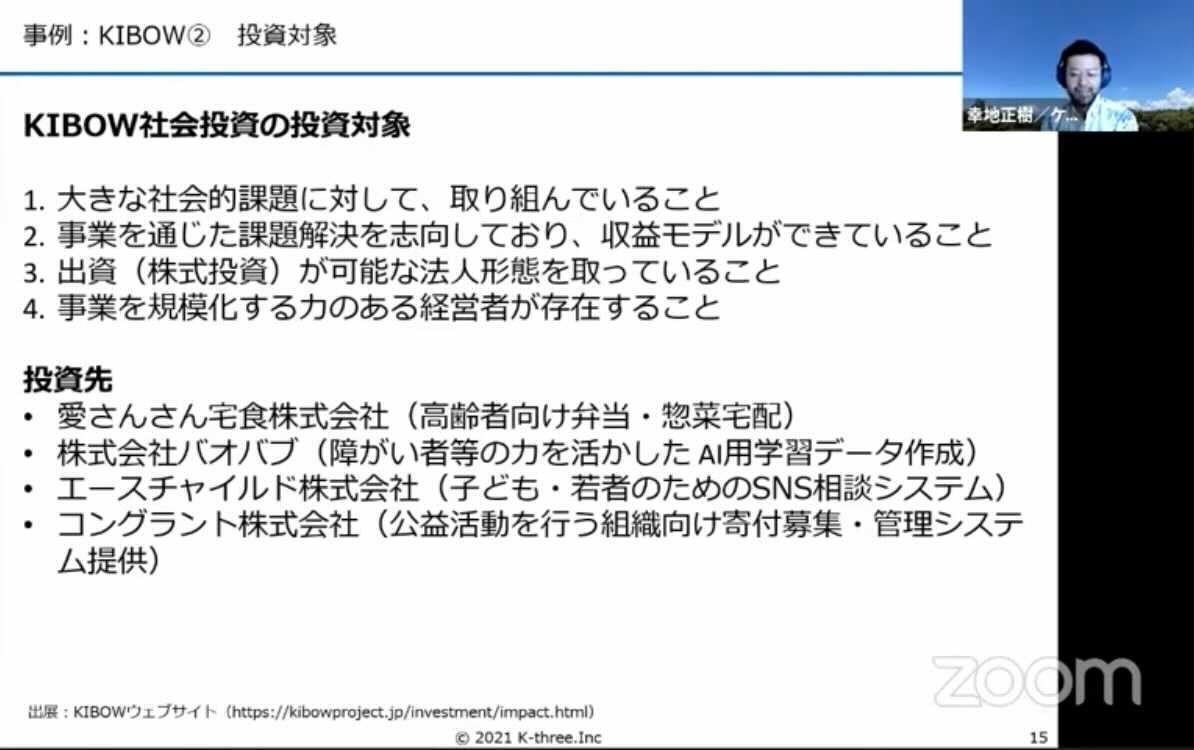

実際にどのような企業が投資先になっているのでしょうか。

(図6)KIBOW② 投資対象

やはり投資先からもわかるように、一般的なVCが投資するような企業とは色が違う、社会課題解決に取り組んでいる会社が選ばれています。

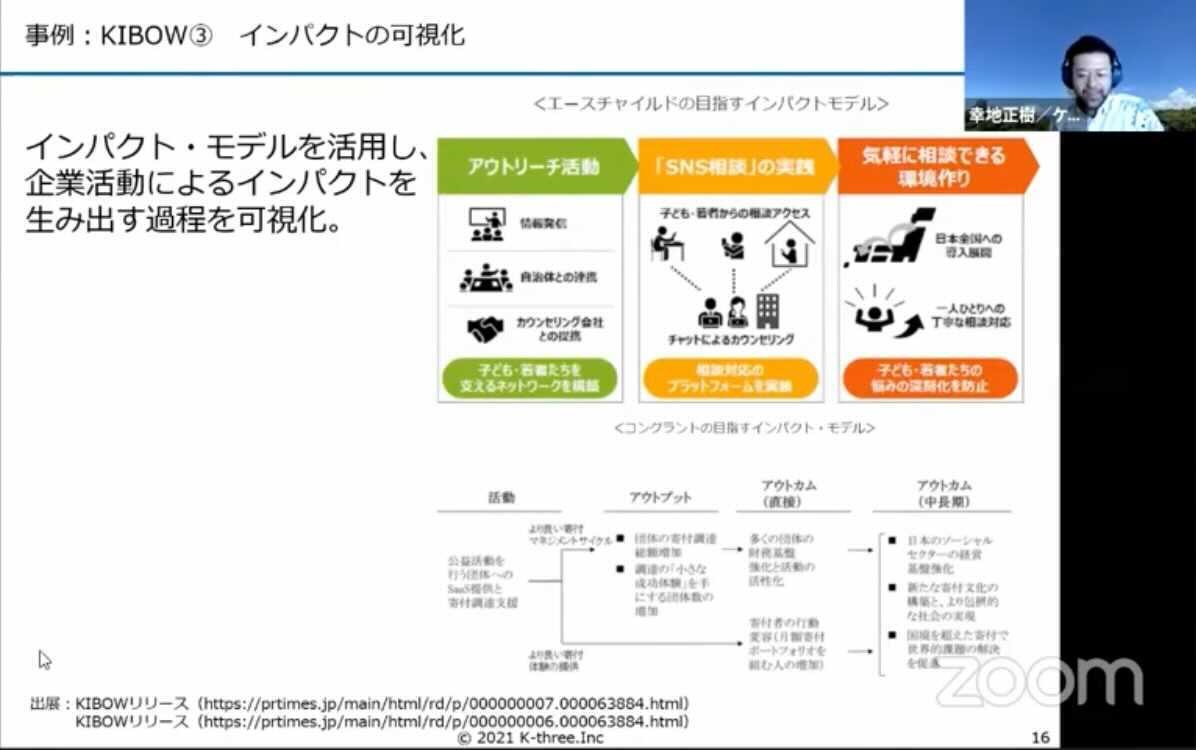

では企業がインパクトに着目していることをどのように可視化しているのでしょうか。

(図7)KIBOW③ インパクトの可視化

KIBOWはインパクト・モデルを活用し、企業の活動が目指すインパクトを生み出すまでにどのような過程を辿るのかを可視化するようにしています。

コングラントであれば、交易活動を行う団体へのプラットフォームの提供と寄付調達支援を最終的に日本全体の基盤強化、更には社会的課題の解決につなげていきたいと考えていますが、活動と目標のギャップが目立ちます。

コングラントは、団体の寄付の調達額が増えて財政基盤が強化され、NPOの活動が活性化されてNPOの取り組む社会課題解決に繋がり、その輪が広がり世界的な課題に繋がっていくと考えています。この流れを可視化することで活動と目標のギャップ埋めています。

このようなフローを投資前に投資先候補の企業との議論の中で可視化し、投資先を選定しています。

もう一つの事例である新生企業投資については動画をご覧ください!

インパクト投資の今後と課題

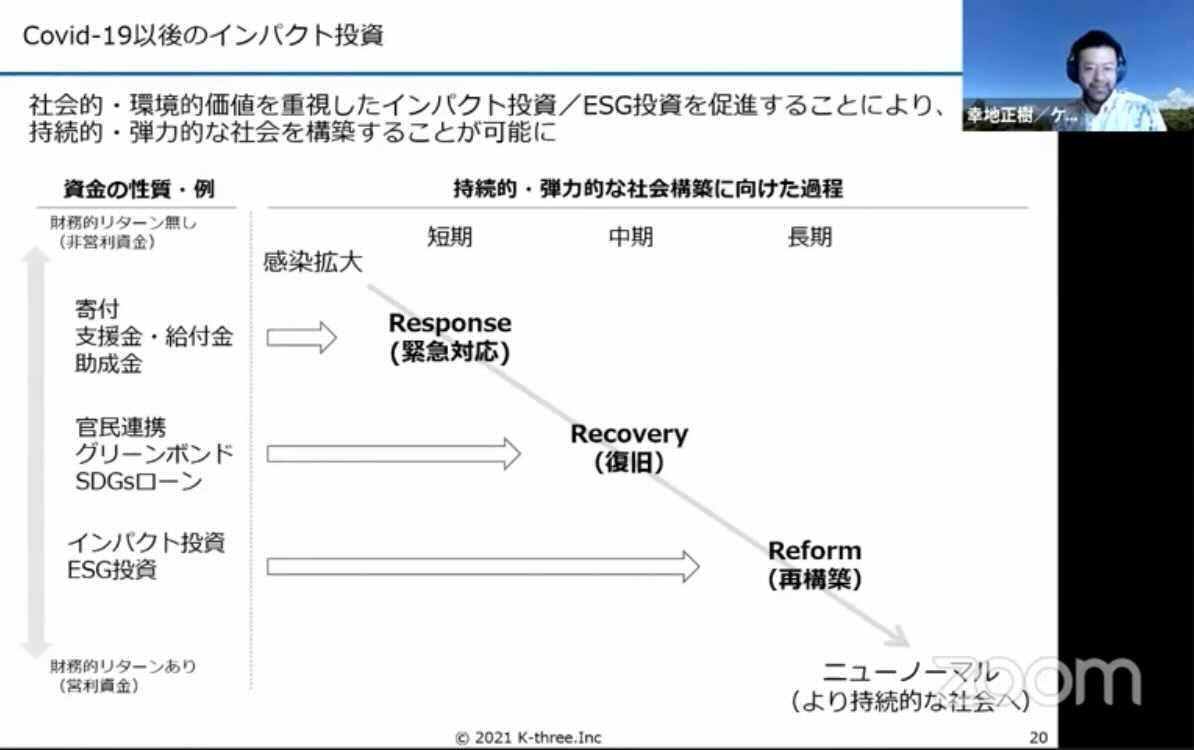

(図8)Covid-19以後のインパクト投資

コロナの影響でますます社会的課題が重視されるようになりました。これにより今後更にインパクト投資に注目が集まると思われます。

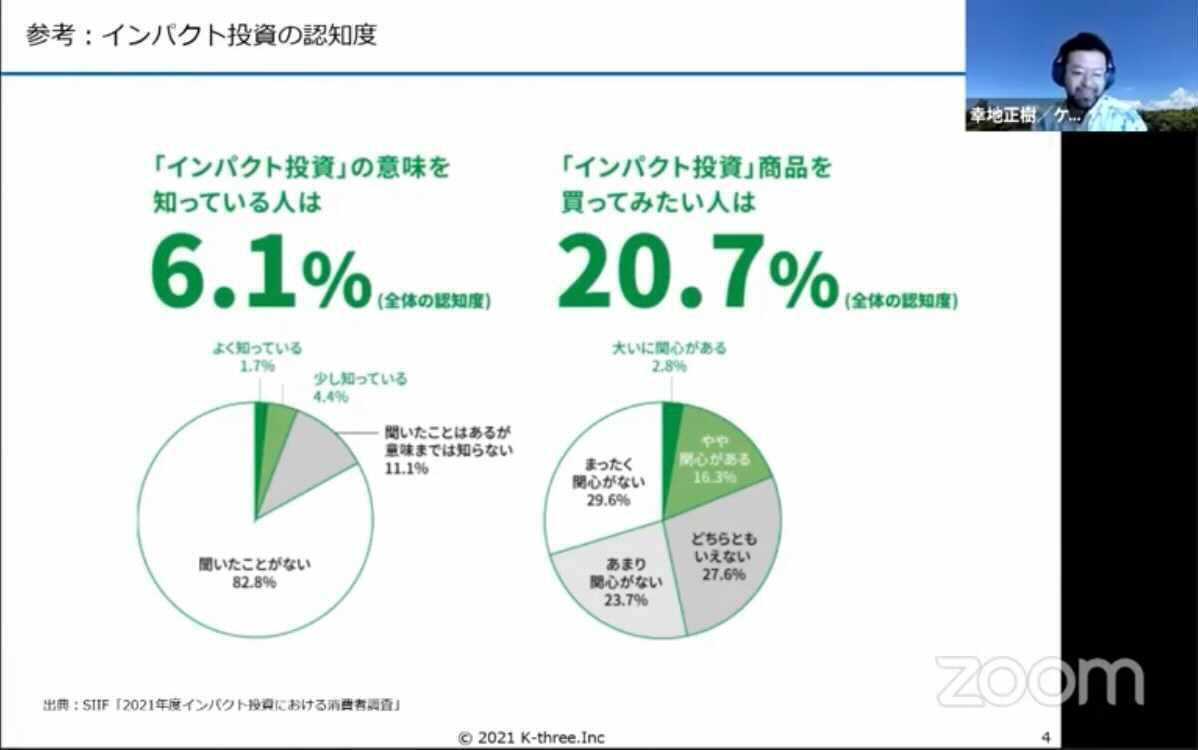

ただ、インパクト投資の発展には課題があります。一般的に6.1%の人にしか認知されていないこと(詳細は「参考」で説明しています)、社会的基盤(インパクト測定ツールや、インパクト投資をした人に税制優遇など制度的基盤等)の不足、プレイヤーの不足(インパクト投資を打ち立てている企業が少ない)など、まだまだ課題が山積みです。

インパクト投資へのスタートアップ企業の向き合い方

ではスタートアップ企業はインパクトへどのように向き合うべきでしょうか。

人材やお金がインパクトに向きつつあるので、経営戦略に入れることはとても重要です。

インパクトを考えるタイミングもとても重要です。0→1の事業として成り立っていない段階でインパクトを考えるのは早く、まずは事業を確立させ、スケールの準備ができて規模が拡大してくる10→100段階で始めるのがオススメです。

また、インパクトを可視化し、社会に問題提起することも重要です。共感する関係者を巻き込み事業を行うためにも必要です。

参考

(図9)インパクト投資の認知度

図9はSIIF(一般財団法人 社会変革推進財団)が一般の消費者向けに行ったアンケートの結果です。

(図10)参考

国内外の情報を収集する際にはぜひご活用ください。

以上、イベントレポートでした。この記事が皆様のお役に立つことができれば幸いです。最後までお読みいただきありがとうございました!

こちらの記事の内容はYoutubeでもご覧いただけます!

また、11/17(水)~12/15(水)で「K-NIC Social Business School~社会問題をビジネスで解決するには~」を開催します!

SDGsやESG、コロナウイルス等により社会問題への意識が高まる中、ソーシャルビジネスは注目を浴びています。

しかし、ソーシャルビジネスで利益を出し、成り立たせるのは非常に難しいです。

今回のK-NIC Social Business Schoolでは

ソーシャルビジネスを如何にビジネスとして成立させ、成長させていくかを事例を用いながらお伝えしていきます。

また事例を聞くだけではなく、ご自身の事業プランを作成いただく実践型の講座になっております。

ご興味のある方はこちらから。お申込みお待ちしております!

https://www.k-nic.jp/wp202410/event_detail/4153/