イベントレポート「「VC」って一体ナニモノ?初回コミュニケーションの取り方から関係の作り方までサクッと学ぼう」

VCとコミュニケーションを取りたいけど、どうやって出会えば良いんだろう、

VCはどういうことをしているんだろう…

そんなVCに対するフワッとした疑問を解決すべく、

K-NICサポーターであり、ゼロイチキャピタル代表パートナーである種市さんに

「「VC」って一体ナニモノ?初回コミュニケーションの取り方から関係の作り方までサクッと学ぼう」というテーマでお話しいただきました。

本記事はそのイベントのダイジェストになります

登壇講師

種市 亮

2011年10月楽天株式会社に入社。

名古屋支社にて4年間楽天市場出店企業のコンサルティング業務に従事後、金沢支社の責任者を経験。

2016年10月インベストメントカンパニーに異動。新設のCVC楽天キャピタルの立ち上げに従事。

2018年4月独立系VCのインキュベイトファンドへ参画。

新規投資テーマの検討、既存投資先の支援、ファンドマネジメント、ファンドレイズ等幅広い業務に取り組んだ。

2020年4月起業家・投資家の合同経営合宿IncubateCamp 13thの主将としてイベントの企画・集客・運営を行なった。

2021年6月にシードステージのスタートアップを支援する独立系VCのゼロイチキャピタルを設立。

こんな方におすすめ

・技術を事業化したいスタートアップ

・これから起業を考えている大学や各種研究所の研究者

・大学の産学連携部門の方で、資本政策の基本を知りたい方

・VCとのコミュニケーションの取り方を知りたい人

目次

・事業立ち上げ期に考えられる資金調達方法

・デットとエクイティの違い

・スタートアップファイナンスの全体像について

・ベンチャーキャピタルファイナンスの意義について

・VCが好む事業プランとは

・ベンチャーキャピタルの出資までの流れ

・リードVCとフォローVCの違い

・VCの選び方

事業立ち上げ期に考えられる資金調達方法

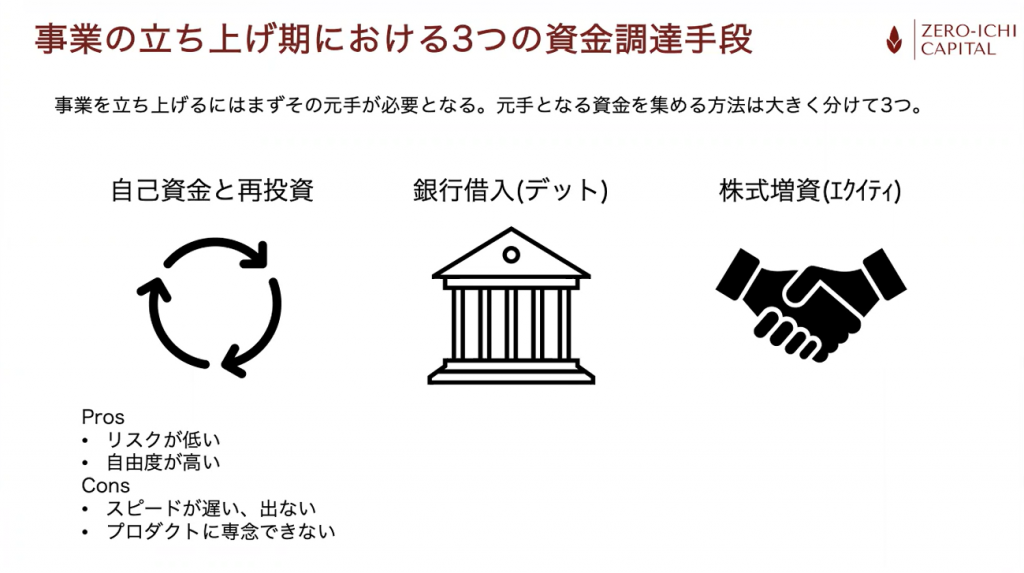

事業立ち上げ期に考えられる資金調達方法は大きく3つあります。

まず1つめは自己資金です。リスクが低く自由度は高いことはメリットですが、大きなお金が調達できず事業開発のスピードが遅くなることや、足元のお金を稼ぐためにリソースを取られ、本来のプロダクトを開発するためのリソースが割きにくくなるデメリットがあります。

2つめは銀行借入(デット)、3つめは株式増資(エクイティ)です。

株式増資(エクイティ)とは、企業が新株発行をして、資本を増加させる資金調達方法です。株式増資で資金調達を行うと貸借対照表における資本の純資産が増加します。その株の受け手の多くがベンチャーキャピタル(VC)のような投資を生業とする第三者が主な資金の出し手になることが多くなります。会社の外部に株主が存在することにより、発行した分の株より既存の株主の持分(株式の割合)が希薄化(ダイリューション)します。

それではなぜ、企業は株式増資(エクイティ)を行うのかを銀行借入(デット)と比較して考えて行きましょう。

デットとエクイティの違い

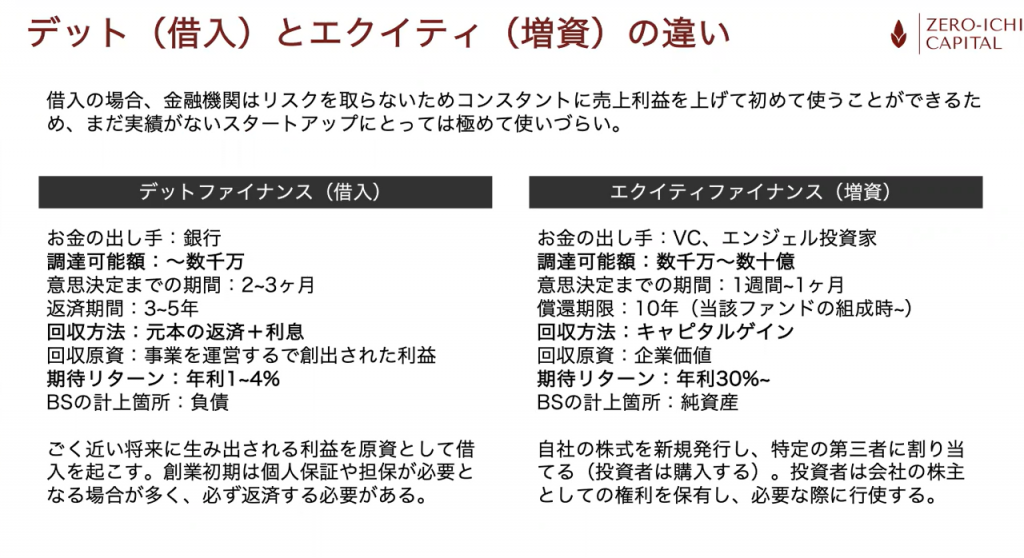

借入(デット)は、お金の出し手は主に銀行です。調達金額は比較的小さく、数百万~数千万円の前半が限界値であることが多く、売上が安定するまでの繋ぎを銀行借入(デット)で補う事が多いです。しかし、売上利益があることを融資審査基準に入れているため、創業期のスタートアップには使いにくくなります。

一方、株式増資(エクイティ)の場合は数千万~数十億の額での調達可能性があり、売上ではなく事業計画から大きな資金調達ができる事がメリットです。

銀行借入(デット)の場合、一定期間内で返済が必要になりますが、株式増資(エクイティ)は株式を投資家が購入することになるので返済義務は発生しません。しかし、ベンチャーキャピタルが出資をするということは、いつかのタイミングで株式を売れるタイミングが必要になります。よって、IPOやM&AなどのEXIT戦略が必要になっていきます。

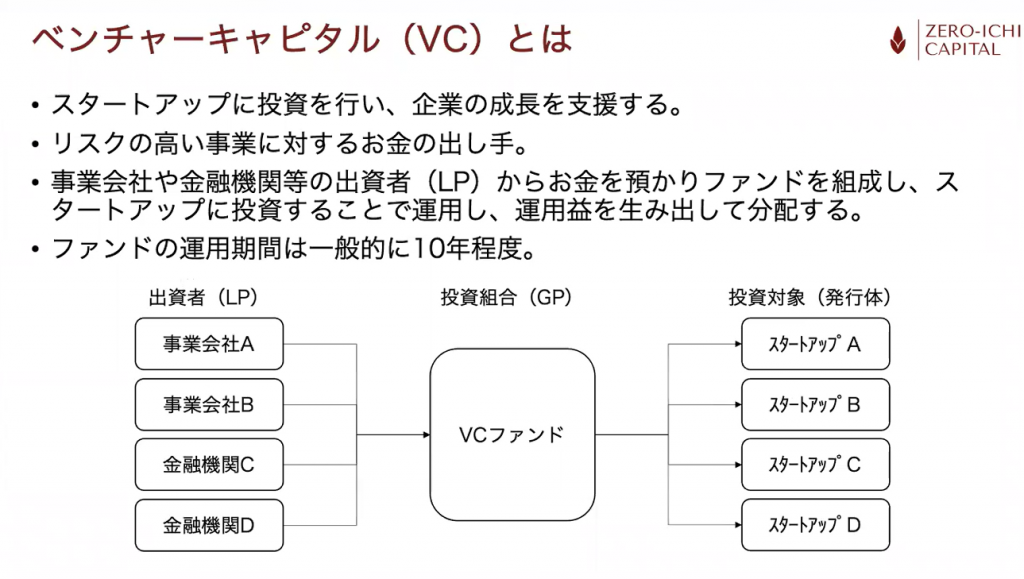

ベンチャーキャピタルとは

ベンチャーキャピタルとは、スタートアップに投資し、その成長を支援している企業のことです。事業会社や金融機関等の出資者(LP)から資金を集めた投資組合(GP)が分散投資をします。その事業を運営しているのがベンチャーキャピタルになります。

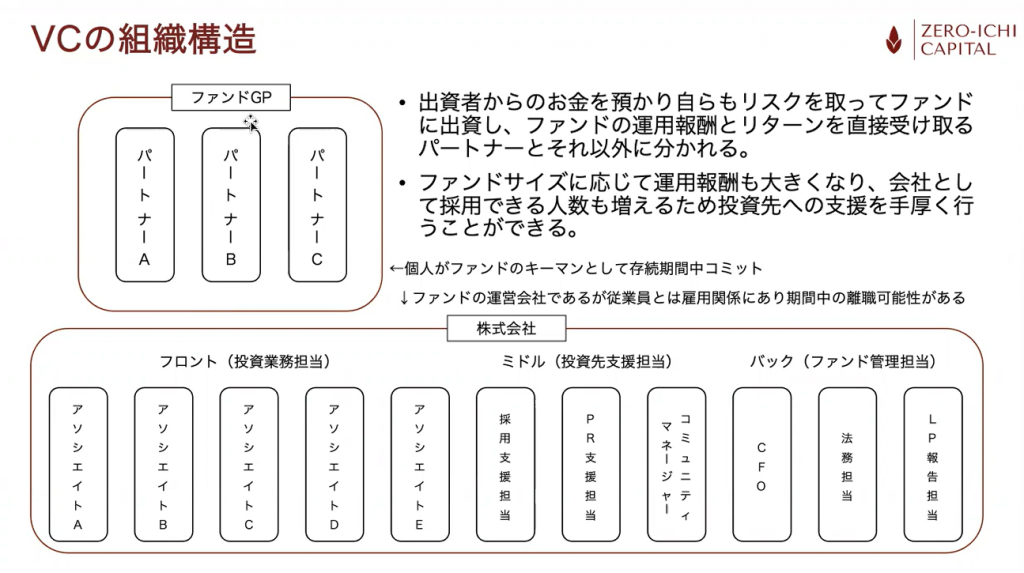

中の組織構造を詳しく見ていくと、コアになる人材はファンドのジェネラルパートナーです。ジェネラルパートナーは投資事業にコミットすることを求められます。転職、他ファンド立ち上げなどはできません。

対して、ファンドを運営する株式会社の方ではフロント(投資業務)、ミドル(投資先の支援)、バック(ファンドのマネジメント)と役割が分かれています。投資の最終的な意思決定を行うのはパートナーですが、スタートアップとの接地面はフロントのアソシエイトがつくります。

出資までの流れは後半でより詳しく説明しますが、簡単に説明します。

まず、アソシエイトが有望な事業を見つけ出し、パートナーに紹介します。検討した結果、投資の可能性があるとパートナーが判断した場合は、ファンドの投資委員会に案件を上げます。投資委員会の中で最終的な意思決定が行われ、投資が実施される、これが一連の流れになります。

スタートアップファイナンスの全体像について

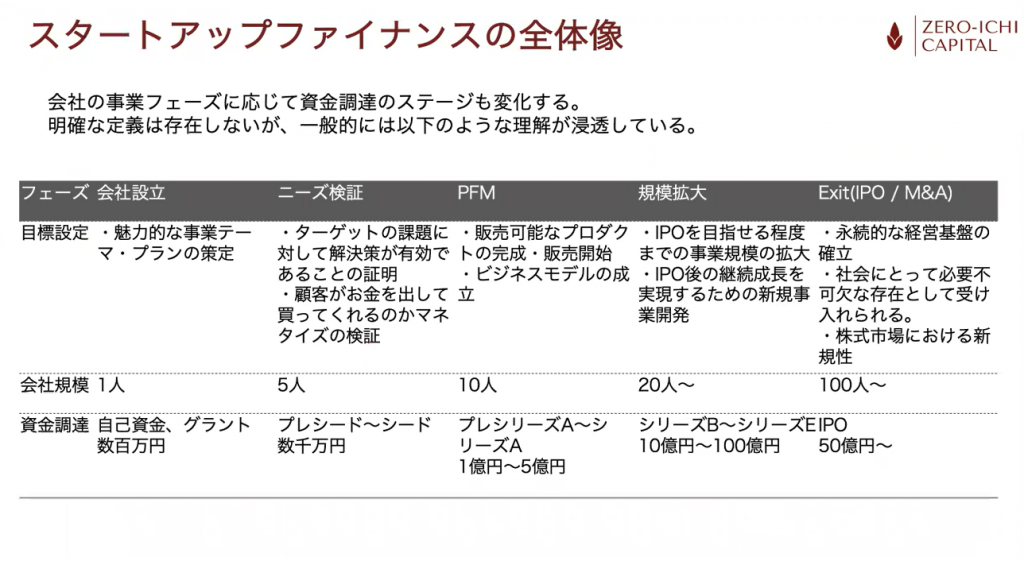

創業初期は自己資金やグラントでの資金調達が多く、必要な資金は数百万程になることが多いです。

2つ目のニーズ検証のフェーズでは、事業テーマについてニーズがそもそもあるのか、解決策が有効なのか等を証明し、事業の有効性を検証することが必要になります。かつ、顧客がお金を出してくれるのかの検証も必要です。この段階のことをプレシードやシードと呼ぶことが多いです。

3つ目はPMF(プロダクトマーケットフィット)のフェーズです。プロダクトの販売を開始しビジネスモデルが確立されていくタイミングです。一般的にはプレシリーズAやシリーズAと呼ばれ、1~5億円の資金調達を実施することが多いです。

4つ目は販路拡大のフェーズです。ビジネス・会社の規模を拡大することが主目的になります。さらに、将来的にIPOをしていくための準備や、次の事業の種まきを始めていく事もこの段階です。シリーズBやシリーズC、D、Eのレイターステージの資金調達が必要になります。

最後にEXITフェーズです。継続的に成長できるようになった段階で、スタートアップはIPOやM&AなどのEXITを目指します。ここまで支援したVCにとっても株式の売り出しのタイミングになるでしょう。

ベンチャーキャピタルファイナンスの意義について

意義は4つあります。

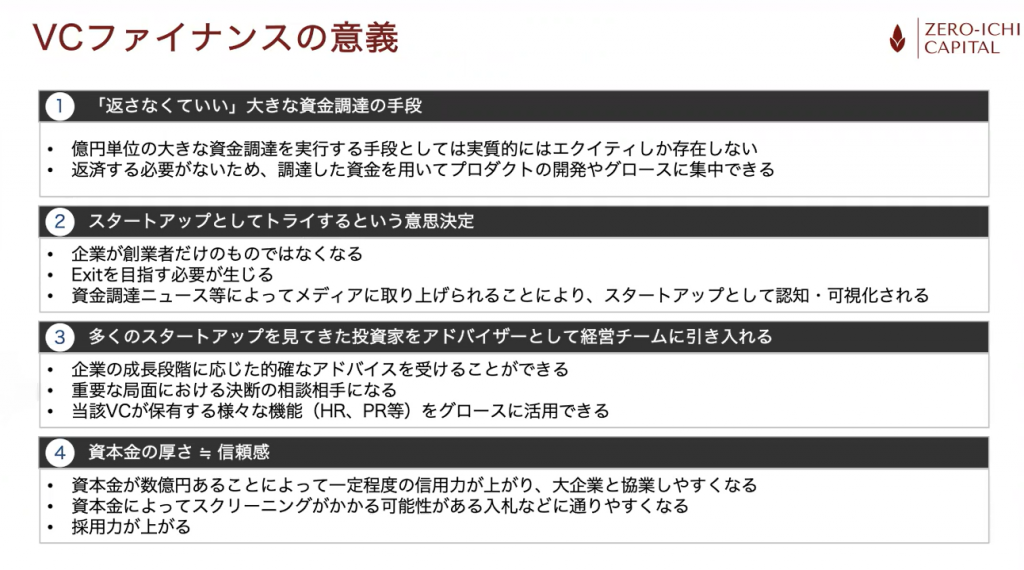

1つめは返却不要で大きな資金調達の手段となることです。足元の資金を稼ぐよりも、本来の目的であるプロダクトの開発やビジネスのグロースに集中できるメリットがあります。

2つめは「スタートアップとしてトライする」という大きな意思決定になることです。出資が入ることにより、企業が創業者だけのものではなくなり、投資家に対してEXITを目指す必要も生じてきます。

3つめは投資家をアドバイザーとして経営チームに引き入れることができることです。企業の成長段階に応じた的確なアドバイスを受けることができたり、そのVCが保有するHR/PR等を活用したりすることも可能です。

4つめに資本金の厚さで信頼を得る事ができることです。資本金があることで信用力が上がることもあります。その結果、大企業と協業しやすくなる・資本金スクリーニングの可能性がある入札などへのスクリーニングクリア・採用力の向上など、社外からの安心感のUPにつながります。

VCが好む事業プランとは

大きく分けて4つのポイントがあります。

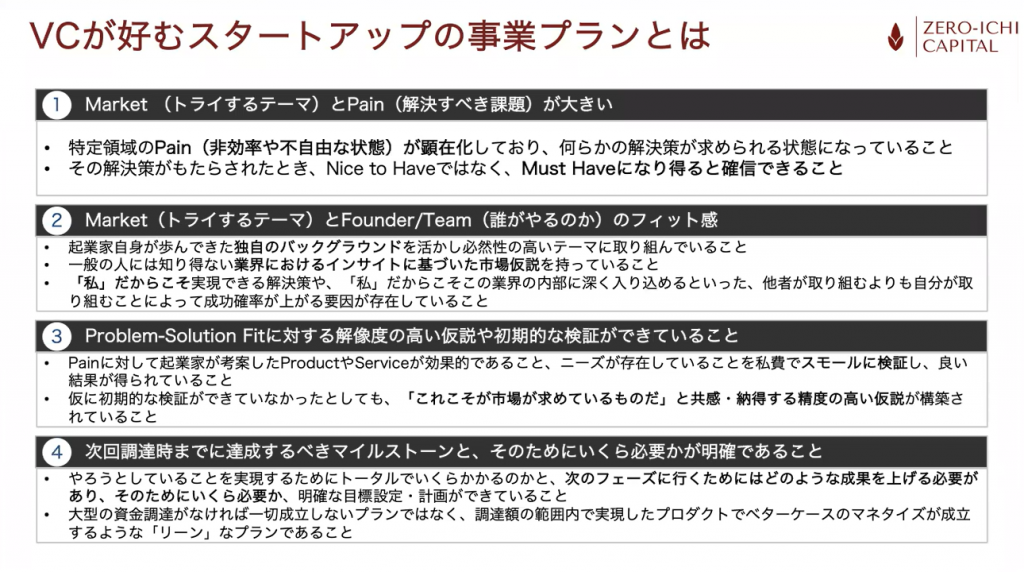

1つめは市場と解決すべき課題が大きいかどうかです。顧客が解決したいPainが大きく、それに対する解決策が顧客にとって、Nice to haveではなくMust haveになり得るトライになっているかが大きなポイントになります。

2つめのポイントとしてはトライするテーマとチームのフィット感です。起業家自身のバックグラウンドを活かしたテーマかどうかや、一般の人が知りえない業界におけるインサイトに基づいた市場仮説を持っているか、業界の中に深く入り込めるかどうかも大きなポイントになります。

3つめは課題に対して解決策がフィットするのかの検証です。スモールだとしても検証されているのか、そして良い効果が得られているかが見られます。また、仮に初期的な検証ができていなかったとしても、「これは市場が求めているもの」とVCが共感・納得する精度の高い仮説が構築されていることがポイントとなります。

最後は、次回調達時までに達成すべきマイルストーンと、その為にどのくらいの金額が必要かが明確であることです。大型の資金調達がなければ成立しないプランではなく、調達額の範囲内で実現したプロダクトで、ベターケースのマネタイズが成功する「リーン」なプランであることも非常に重要なポイントです。

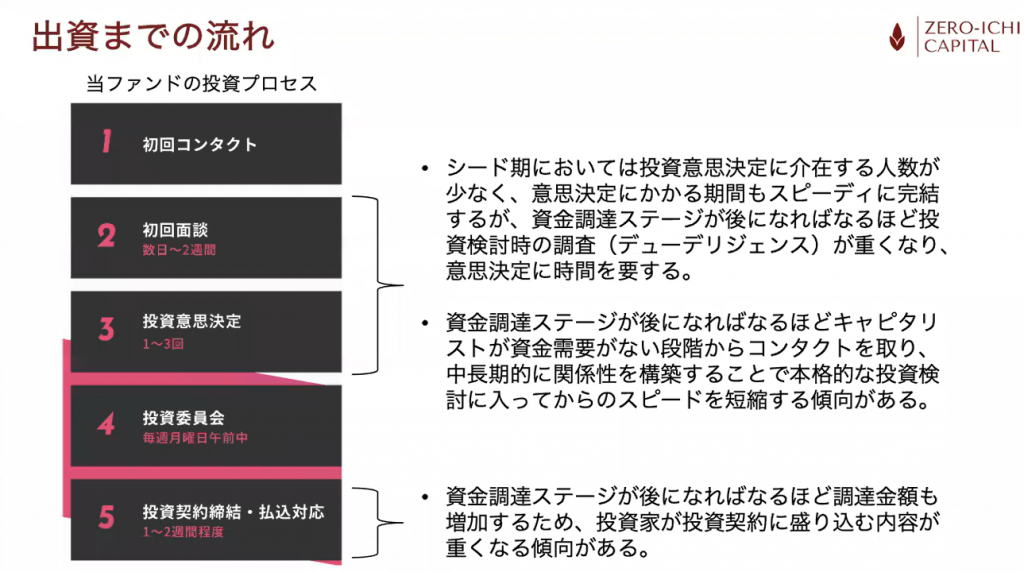

ベンチャーキャピタルの出資までの流れ

初回コンタクトから出資までの流れです。

初回はDM・問い合わせフォームの活用と、ピッチイベント・ミートアップイベントなどへの参加でのコンタクトが手段としてあります。その他にはエンジェル投資家のリストサービを活用する方法もあります。各VCアソシエイトクラスが登録しており、比較的コンタクトしやすいです。また、身近なスタートアップ経営者から紹介してもらう方法も有効です。紹介は初めから良い印象を与えやすく確度が高くなることもあります。

初回面談を経て、何回か面談する中で投資の可能性が出てきたら、投資の条件をオファーします。起業家がオファーを承諾すれば、投資委員会を準備し、投資契約を結び、払い込み対応を行っていくような形になります。

シード期においては投資決定に関する人が少ないのでデューデリジェンス(DD)のプロセスは比較的短くなります。

資金調達のステージが上昇していくとVC側が資金調達の需要が今今ない企業に対して、早期段階からコンタクトを取ることも多くなります。VC側としても他社より早い投資を希望するので、早期からのコンタクトを取って関係性を築いていくことも多いです。

ステージが後になればなるほど投資金額が大きくなるので、リスクヘッジの必要から投資家が契約に盛り込んでいく内容も重くなります。

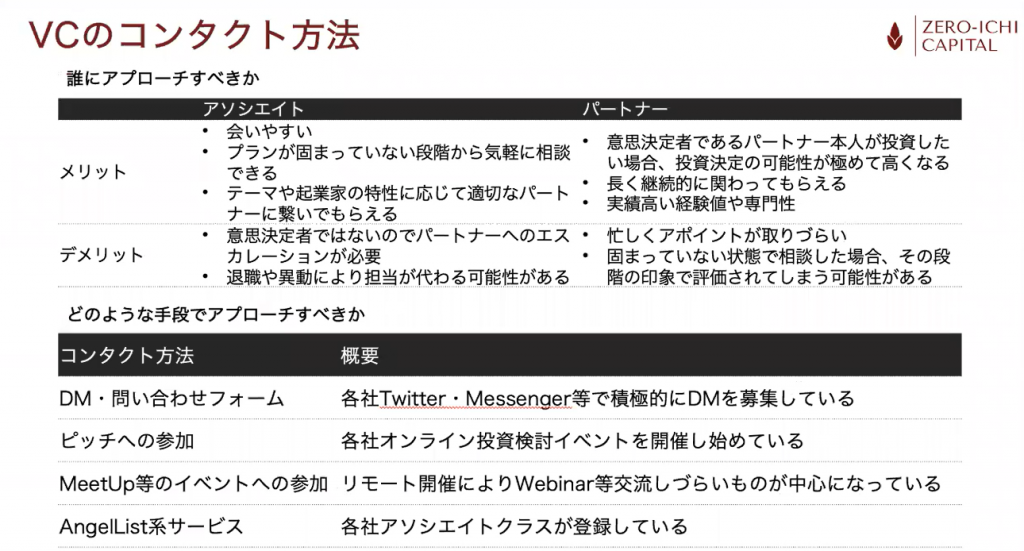

VCとのコミュニケーションですが、アソシエイトとパートナー、どちらにアプローチしに行くかを考える方は多いようです。それぞれの特徴があります。

アソシエイトの特徴はアポイントが取りやすく、比較的気軽に相談できることや、適切なパートナーに繋いでもらえることがあります。しかし、意思決定はできずパートナーへのエスカレーションが必要になります。また、退職や異動により担当が代わる可能性があります。

パートナーの特徴は意思決定者であることです。投資検討の余地に入れば、投資決定の可能性が高くなります。また、長く継続的に関わってもらえます。しかし、事業プランが固まっていない状態でパートナーに相談した場合、その段階の印象で評価されてしまう可能性があります。

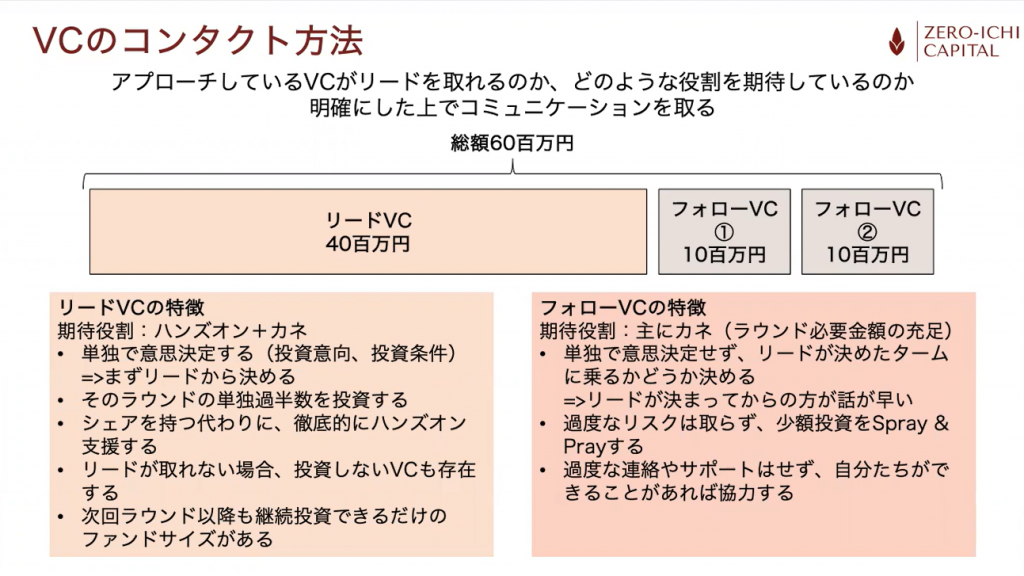

リードVCとフォローVCの違い

リードVC一社で目的金額が達成できない場合、フォローVCを集めて目的金額を達成します。リードVCは投資意向や投資条件を決定し、そのラウンドの過半数以上を単独で投資します。リードにこだわり、フォローにまわらないVCも存在します。

フォローVCは主に資金の補充の役割になります。過度なリスクは取らず少額投資をし、過度な連絡やサポートはせず、自分たちでできることがあれば協力するスタンスです。

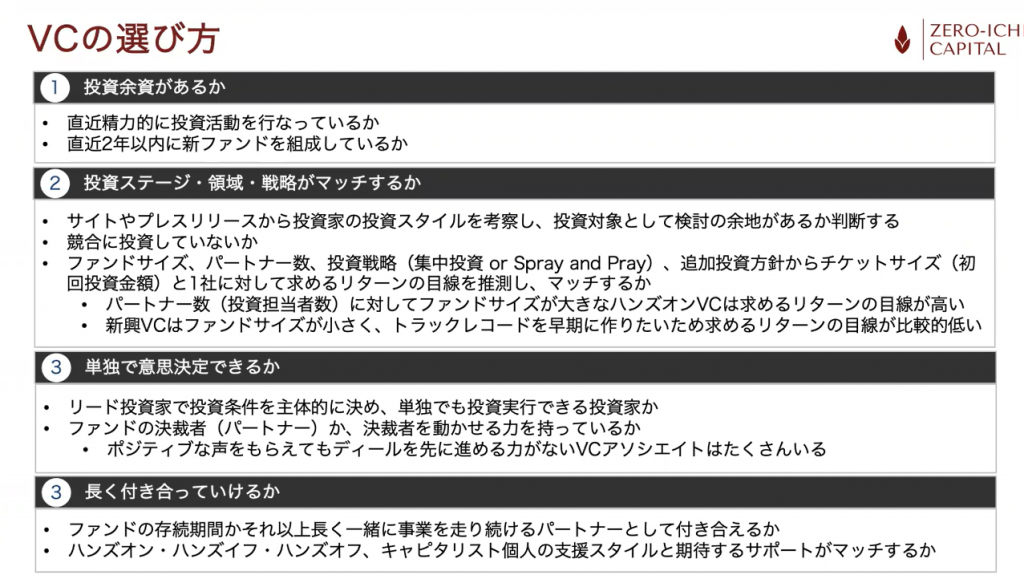

VCの選び方

ポイントは4つあります。

まず1つめに投資余地があるかです。直近に精力的に投資活動を行っているかや、直近2年以内に新ファンドを組成しているかという点は重要なポイントとなります。

2つめに投資ステージ、領域、戦略がマッチしているかです。投資家の投資スタイルの考察や、競合に投資していないか等、自社が投資対象として検討されそうかを考えます。また、ファンドサイズやパートナーの数・投資戦略や追加投資の方針など、一社に対して求めるリターンがマッチするかをすり合わせていく必要があります。

パートナー数に対してファンドサイズが大きいハンズオンVCは求めるリターンの目線が高くなりますが、新興VCはファンドサイズが小さく、トラックレコードを早期に作りたいため、求めるリターンの目線が比較的低くなることがあります。

3つめに単独で意思決定ができるかです。投資条件を主体的に決め、単独でも投資実行できる投資家なのか、ファンドの決裁者なのか、決裁者を動かせる力を持っているのかは確認しましょう。

そして最後の4つめは、長く付き合っていけるかです。一緒に事業を走り続けるパートナーとして付き合えるかは大変重要です。また、ハンズオン、ハンズイフ、ハンズオフ、キャピタリスト個人の支援スタイルと期待するサポートがマッチしているかというのも、確認が必要です。

──────────────────────────────────────────────────────────────────────────

種市サポーターはK-NICの企業・経営相談会にて、個別相談会にもご対応いただいています。

種市サポーターに相談したい方は、相談会ページをご確認ください!